من اسمها، ظهرت الشموع اليابانية لأول مرة في اليابان خلال القرن الثامن عشر، وتم استخدامها لأول مرة في تداول الأرز، حيث لم يكن هناك تكنولوجيا تساعد في مراقبة أحجام التداول والأسعار. وبمرور الوقت، اكتسبت الشموع اليابانية أهميتها وشهرتها في الأسواق المالية وخاصة أسواق التداول.

تتميز الشموع اليابانية بقدرة كبيرة على التنبؤ بتحركات الأسعار المحتملة، ومساعدة المتداولين في اتخاذ قراراتهم أثناء التداول بناء على التحليل الفني من خلال رسوم الشموع اليابانية.

تُستخدم الرسوم البيانية الشمعدانية على نطاق واسع من قبل المتداولين المحترفين وقد زادت شعبيتها بسبب تقديمها لإشارات تداول دقيقة ويمكن الاعتماد عليها. يمكن أن تساعد هذه الأنماط في تحسين استراتيجية التداول الخاصة بك وإمكانية تحقيق الربح.

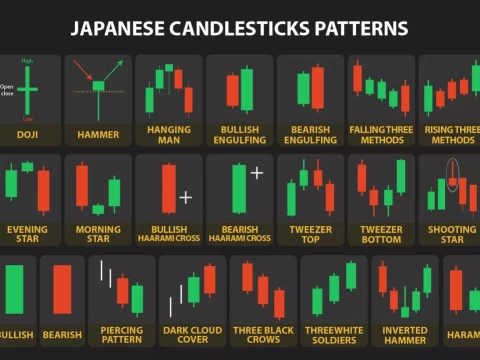

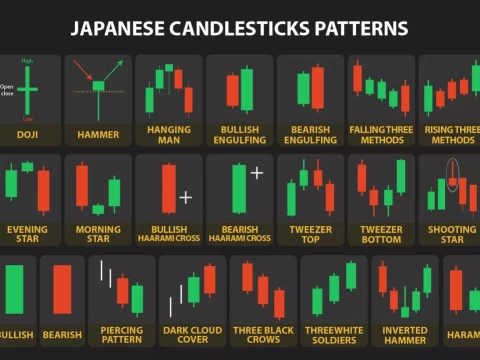

هناك أكثر من عشرين نمط من أنماط الشموع اليابانية، يختلفوا جميعًا في الشكل ولكن جميع الأنماط توضح تطور الأسعار خلال إطار زمني محدد.

ما هي الشموع اليابانية؟

الشموع اليابانية هي تمثيلات رسومية لتحركات الأسعار في الأسواق المالية. توفر هذه الرسوم لقطة مرئية لنشاط تداول أصل ما خلال إطار زمني محدد، مما يوفر للمتداولين طريقة سريعة وبديهية لقياس معنويات السوق.

توفر الشموع اليابانية للمتداولين رؤى عميقة حول انعكاسات الاتجاه المحتملة وسيكولوجية السوق ودعم اتخاذ القرار.

تمكن الشموع اليابانية المتداولين من تحديد الأنماط والإشارات التي قد لا تكون واضحة في الرسوم البيانية الخطية التقليدية، مما يعزز قدرتهم على اتخاذ قرارات تداول مستنيرة.

أهم ما يميز الشموع اليابانية عن غيرها من الرسوم البيانية أنها تقدم معلومات دقيقة حول أسعار الافتتاح والإغلاق وأعلى وأدنى سعر في شمعدان واحد، وهو ما يجعل عملية قراءة النمط والتعرف على حركة الأسعار سهلة وسريعة على المتداولين.

يستخدم هذا النوع من الشموع اليابانية على نطاق واسع لتحديد أفضل نقاط الدخول والخروج من المراكز، وهو الأمر الذي يمنح المتداول فرصة لتحقيق النجاح وإدارة المخاطر بشكل جيد.

يمكن للشموع اليابانية، عند استخدامها مع أدوات ومؤشرات التحليل الفني الأخرى، أن تحسن بشكل كبير قدرة المتداول على التعرف على اتجاه السوق.

كيف تعمل الشموع اليابانية؟

توفر الشموع اليابانية معلومات مفصلة ودقيقة حول تحركات الأسعار، مقارنة بأنواع الرسوم البيانية الأخرى مثل الخطية. كما توضح في شكل مبسط العرض والطلب لأصل ما خلال فترة زمنية معينة، مع إظهار حركة السعر خلال هذه الفترة.

لماذا تستخدم الشموع اليابانية؟

تعرض الرسوم البيانية الشمعدانية نفس المعلومات التي تظهر في الرسوم البيانية الشريطية ولكن بتنسيق رسومي يوفر تمثيلاً أكثر تفصيلاً ودقة لحركة السعر.

تعرض الشموع اليابانية بشكل مرئي حالة العرض والطلب من خلال إظهار من سيفوز في المعركة بين الثيران والدببة. وتكشف أيضًا عن بُعد آخر لحركة السعر خلال فترة معينة من خلال العرض التصويري للقوة وراء حركة كل شريط سعر.

تجعل تشكيلات الشموع اليابانية جميع أنماط القضبان الفردية والمتعددة أسهل بكثير في اكتشافها في الوقت الفعلي، مما يزيد من فرصك في الحصول على إعدادات تداول ذات احتمالية عالية. بالإضافة إلى ذلك، نظرًا لأن مخططات الشموع اليابانية تستخدم نفس البيانات مثل المخططات الشريطية، فإن جميع الإشارات الفنية المستخدمة في المخطط الشريطي يمكن تطبيقها بسهولة على مخطط الشموع اليابانية.

كيفية قراءة الشموع اليابانية؟

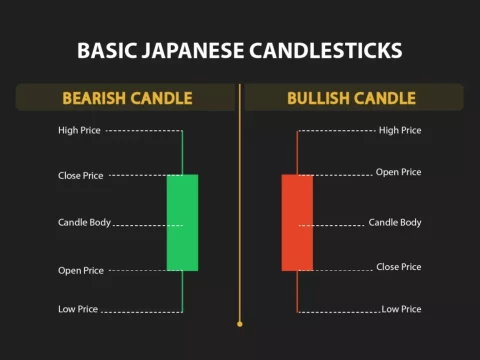

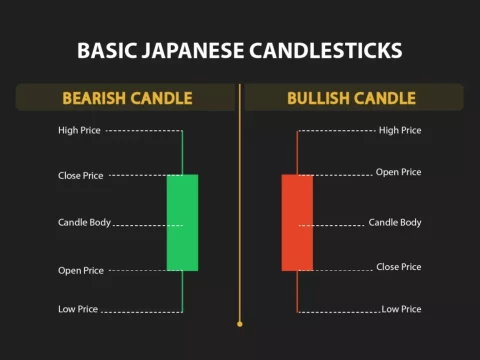

لقراءة الشموع اليابانية، عليك أن تفهم مكونات كل شمعدان وما يمثله. فيما يلي العناصر الأساسية للشمعة:

- الجسم: يمثل الجزء السميك من الشمعة سعري الافتتاح والإغلاق للأصل خلال فترة زمنية محددة.

- الفتيل / ظل الشمعة: تسمى الخطوط الرفيعة الموجودة أعلى وأسفل الجسم بالفتائل أو الظلال أو الذيول، وهي تمثل أعلى وأدنى أسعار للأصل خلال الفترة الزمنية.

- اللون: يشير لون الجسم إلى ما إذا كان سعر إغلاق الأصل أعلى (أخضر أو أبيض) أو أقل (أحمر أو أسود) من سعر الافتتاح خلال الفترة الزمنية.

جسم الشمعة

يظهر جسم الشمعدان النطاق بين أسعار الافتتاح والإغلاق خلال فترة زمنية محددة. يمكن أن تكون هذه الفترة دقيقة، ساعة، يوم وما إلى ذلك.

إذا كان سعر الإغلاق أعلى من سعر الافتتاح، يكون الجسم ملونًا إما باللون الأخضر أو الأبيض. ويعني هذا ارتفاع الأصل وأن المشترون هم المسيطرون.

أما إذا كان سعر الإغلاق أقل من سعر الافتتاح، يكون الجسم ملونًا إما باللون الأحمر أو الأسود، ويعني هذا تراجع الأصل وأن البائعون هم المسيطرون.

الفتيل / ظل الشمعة

يمثل الفتيل، أو ما يعرف باسم ظل الشمعة النطاق السعري خارج أسعار الافتتاح أو الإغلاق، أي التقلبات التي مر بها الأصل خلال فترة زمنية معينة.

غالبًا ما يظهر الفتيل كخطوط رفيعة تمتد من أعلى وأسفل جسم الشمعة نفسها. ويوضح الفتيل الممتد من أعلى الجسم إلى الأسعار المرتفعة التي وصل إليها الأصل فوق سعر الافتتاح أو الإغلاق. أما الفتيل الممتد أسفل الجسم فهو يوضح الأسعار المنخفضة التي سجلها الأصل خلال نفس الفترة الزمنية.

تمثل الفتائل تقلبات الأسعار وما يدور بين المتداولين من حركات بيع وشراء خلال الفترة الزمنية. تشير الفتائل الطويلة إلى مستوى عال من الصراع بين المشترين والبائعين، بينما الفتائل القصيرة توضح أن التقلبات لم تكن قوية.

لون الشمعة

يكشف لون الشمعة العلاقة بين أسعار الافتتاح والإغلاق خلال فترة زمنية محددة، مما يعطيك تحليل فني سريع من خلال اللون.

الأخضر أو الأبيض: يعني وجود اللون الأخضر أو الأبيض على الشمعة أن هذه الفترة صعودية وأن الأسعار مرتفعة، مما يعني زيادة الطلب على شراء الأصل، وهو ما يعرف بالشمعدان الصاعد.

الأحمر أو الأسود: يعني وجود اللون الأحمر أو الأسود على الشمعة أن هذه الفترة هبوطية وأن الأسعار متراجعة، مما يعني سيطرة البائعون على السوق، وهو ما يعرف بالشمعدان الهابط.

المبادئ العامة لقراءة الشموع اليابانية

الشمعة الواحدة لا تعطينا الكثير من المعلومات: إنها معلومات قصيرة المدى فقط. ولذلك، من الأفضل استخدام الشموع مع طرق التحليل الأخرى مثل خطوط الاتجاه، المؤشرات الفنية، أو تحليل حركة السعر.

يشير الجسم الحقيقي الطويل إلى ضغط أقوى من الجسم الحقيقي الصغير: على سبيل المثال، يمثل الجسم الأخضر الطويل ضغط شراء أقوى من الجسم الأخضر الصغير. يمثل الجسم الأحمر الطويل ضغط بيع أقوى من الجسم الأحمر الصغير.

يشير الظل السفلي الطويل إلى أن البائعين حاولوا دفع السعر للأسفل، ولكن في النهاية نجح المشترون في دفع السعر للأعلى وكانوا أقوياء عند الإغلاق.

يشير الظل العلوي الطويل إلى أن المشترين حاولوا دفع السعر للأعلى، ولكن في النهاية نجح البائعون في دفع السعر للأسفل وكانوا أقوياء عند الإغلاق.

الأصل الذي يغلق بالقرب من مكان افتتاحه، مع الظلال العلوية والسفلية، يعني أن المشترين والبائعين متطابقون بالتساوي: لا تستمر مثل هذه الحالة عادةً لفترة طويلة، وبالتالي فإن الطريقة التي يتحرك بها السعر بعد ذلك (فوق القمة أو القاع) يمكن أن تساعد في تقييم الاتجاه على المدى القصير.

كيفية التعرف على أنماط الشموع اليابانية؟

من السهل قراءة أنماط الشموع اليابانية مع بعض الممارسة، لأنها تحتوي على الكثير من المعلومات المتعلقة ببيانات الأسعار التاريخية. إلى جانب أنماط الشموع التي ناقشناها بالأعلى، هناك أنماط رسم بياني تتكون من شموع متعددة منظمة بطريقة معينة. بعض الأمثلة هي القمم المزدوجة والقيعان المزدوجة وغيرها.

فحتى المتداولين المبتدئين أو المتقدمين يمكنهم قراءة مخطط الشموع من خلال فحص الاتجاه العام بصريًا. توفر هذه الصور عادةً رؤية كافية لمساعدة المتداولين على تحديد أنماط معينة في الشموع وتشكيلاتها، خاصة عند مستويات الدعم والمقاومة.

وبشكل عام، يمثل مخطط الشموع اليابانية العلاقة بين سعر الإغلاق والافتتاح والسعر المرتفع والمنخفض للأصل خلال فترة زمنية معينة. عندما يكون الظل العلوي للشمعة قصيرًا، فهذا يشير إلى أن السعر المفتوح لليوم قريب من أعلى مستوى سعر لليوم الحالي. ومع ذلك، إذا كان الفتيل العلوي طويلا، فهذا يشير إلى أن الأصل لم يفتح في أي مكان بالقرب من سعر التداول المرتفع.

عندما يكون الظل السفلي للشمعة قصيرا، فهذا يدل على أن سعر إغلاق الأصل كان بالقرب من أدنى مستوى سعر له. ومع ذلك، يشير الفتيل السفلي الطويل إلى أن الأصل أغلق بعيدًا عن أدنى سعر تداول له.

يمكن أيضًا قراءة الشمعدانات الفردية وفقًا لكيفية امتلاء أجسامها. الشمعدان المملوء باللون الأحمر أو الأسود يشير إلى أن سعر الإغلاق في يوم التداول الحالي أكبر من سعر إغلاق اليوم السابق ولكنه أقل من سعر الافتتاح. ومع ذلك، عندما تكون الشمعة سوداء ومجوفة، فهذا يشير إلى أن سعر الإغلاق في اليوم الحالي أكبر من سعر إغلاق اليوم السابق وسعر الافتتاح في اليوم الحالي.

يمكن فهم معنويات السوق بشكل عام من خلال النظر إلى مظهر نمط الشموع.

ما هي أهمية الشموع اليابانية في التداول؟

فيما يلي بعض الطرق التي يمكنك من خلالها الاستفادة من الشموع اليابانية في استراتيجية التداول الخاصة بك:

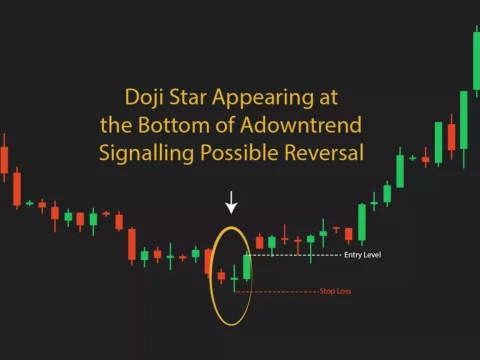

- تحديد انعكاسات الاتجاه: يمكن أن تشير أنماط الشموع اليابانية، مثل الدوجي أو المطرقة أو أنماط الابتلاع، إلى انعكاسات الاتجاه المحتملة. قد تشير سلسلة من الشموع الصاعدة متبوعة بنمط انعكاس هبوطي إلى حدوث تحول في معنويات السوق وانعكاس محتمل للاتجاه.

- تحديد مستويات الدعم والمقاومة: يمكن أن تكون الارتفاعات والانخفاضات في فتائل الشموع بمثابة مستويات دعم ومقاومة. من خلال تحديد المناطق التي يحاول فيها السعر الارتداد أو الاختراق، وهو ما يمكن المتداولين من تقديم تنبؤات أكثر دقة حول تحركات الأسعار المستقبلية.

- تحديد نقاط الدخول والخروج: تمكنك الشموع اليابانية في معرفة ما هي أفضل نقاط الدخول والخروج. من خلال تحليل الأنماط واستخدام المؤشرات الفنية، يمكنك تطوير فهم جيد للوقت الذي من المحتمل أن يتغير فيه اتجاه التداول للسعر.

- تحديد معنويات السوق: يمكن أن يكشف حجم ولون أجسام الشموع عن هيمنة المشترين أو البائعين في السوق. تشير الشموع الصاعدة الكبيرة إلى ضغط شراء قوي، بينما تشير الشموع الهابطة الكبيرة إلى نشاط بيع مكثف.

- تأكيد أنماط الرسم البياني: يمكن لأنماط الشموع اليابانية التحقق من صحة أدوات التحليل الفني الأخرى، مثل أنماط الرسم البياني الأخرى مثل الرأس والكتفين أو القمم المزدوجة. إذا تزامنت هذه الأنماط مع تشكيلات شموع محددة، فقد توفر تأكيدًا أقوى لإشارات التداول المحتملة.

المصطلحات الشائعة في مخططات الشموع اليابانية

هناك بعض المصطلحات الفنية المستخدمة بكثرة في مخططات الشموع اليابانية، وهي:

الأنماط الناشئة: وهي أنماط الشموع اليابانية التي لم تتشكل بعد، ولكنها في طور التقدم.

الأنماط المكتملة: وهي الأنماط التي تم تطويرها فعلًا، ويمكن اعتبارها إما إشارات صعودية أو هبوطية.

الافتتاح: سعر افتتاح الشمعة.

الإغلاق: سعر إغلاق الشمعة.

أعلى سعر: أعلى مستوى وصل إليه السعر خلال الفترة التي تغطيها الشمعة.

أدنى سعر: أدنى مستوى وصل إليه السعر خلال الفترة التي تغطيها الشمعة.

الشمعدان: ويشمل الجسم والفتائل، ويمثل حركة السعر خلال فترة زمنية محددة.

الشمعة الصاعدة: تكون ملونة بالأخضر أو الأبيض، ويكون سعر إغلاقها أعلى من سعر افتتاحها. وتعني أن المشترون كانوا يسيطرون على السوق في هذا الوقت.

الشمعة الهابطة: تكون ملونة بالأحمر أو الأسود، ويكون سعر إغلاقها أقل من سعر افتتاحها. وتعني أن البائعون كانوا يسيطرون على السوق في هذا الوقت.

الفتيل/ ظل الشمعة: هي الخطوط الرفيعة الممتدة من جسم الشمعدان، وتوضح التقلبات التي مر بها سعر الأصل خلال الفترة الزمنية.

نمط الابتلاع: يتكون هذا النمط من شمعتين، يكون فيها جسم الشمعة الثانية يغطي الشمعة السابقة بالكامل أو يبتلعها. ويمكن أن يكون تكوين هذا النمط بمثابة علامة على الانعكاس.

الاتجاه: الاتجاه العام الذي يتحرك فيه سعر الأصل. يمكن أن يكون صعوديًا، هبوطيًا، أو جانبيًا.

الدعم والمقاومة: الدعم هو أدنى سعر وصل إليه الأصل خلال فترة زمنية معينة، ويميل المتداولون إلى شراء الأصل عنده. أما المقاومة فهو أعلى سعر وصل إليه الأصل خلال فترة زمنية معينة، ويميل المتداولون إلى البيع عنده.

الحجم: هو عدد الوحدات المتداولة من الأصول خلال فترة زمنية معينة، ويوضح مقدار التداول على هذا الأصل. غالبًا ما يستخدم بجانب الشموع اليابانية لتأكيد الإشارات.

الإطار الزمني: الفترة التي تمثلها كل شمعة، مثل دقيقة، ساعة، يوم وما إلى ذلك.

المتوسطات المتحركة: هو مؤشر فني يوضح متوسط التقلبات في أسعار الأصل خلال فترة زمنية معينة، كما يسلط الضوء حول اتجاه الأصل.

البيع على المكشوف: هو الرهان على انخفاض سعر الأصل. فمن خلال البيع، فإنك تعتقد أن سعر الأصل سينخفض، ويمكنك الاستفادة من الانخفاض المتوقع في السعر.

التداول طويل المدى: يعني شراء أصل ما مع توقع ارتفاع سعره في المستقبل، يسمى أيضًا بالشراء والاحتفاظ.

إن فهم هذه المصطلحات سيساعدك في تحقيق أقصى فعالية من استخدام مخططات الشموع اليابانية أثناء عملية التحليل الفني لأي أصل. يمكنك معرفة مزيد من هذه المصطلحات من خلال قاموس أرينسن للتداول، أو التوجه مباشرة إلى أكاديمية أرينسن والتي تحوي دروسًا تعليمية مجانية حول كل ما يخص التداول.

هل أنماط الشموع اليابانية ذات فعالية كبيرة؟

أنماط الشموع اليابانية جزء من التحليل الفني، حيث توضح الأنماط تحركات الأصول خلال فترة زمنية معينة. يمكنك من خلال قراءة التحركات توقع الحركة القادمة للسعر مما يجعلك تُحسن اتخاذ قرارك أثناء التداول.

لا تعتمد فعالية أنماط الشموع اليابانية فقط على تكوين النمط نفسه، بل على قراءة النمط بشكل جيد وتحليله وفهمه. يجب أيضًا الانتباه إلى تأكيد الإشارات، وعدم الانسياق وراء الإشارات الخادعة، هذا بالإضافة إلى استخدام المؤشرات الفنية الأخرى لتأكيد الاتجاه.

هل يمكن تطبيق كل أنماط الشموع اليابانية في جميع الأسواق؟

يمكن تطبيق أنماط الشموع اليابانية على أسواق التداول المالية المختلفة بما في ذلك، الفوركس، الأسهم، العملات الرقمية، السلع وغيرها. وعلى الرغم من استخدامها بشكل شائع في سوق الفوركس، إلا أن الطلب يتزايد على استخدامها في كل الأسواق تقريبًا بقدر متساوي.

يعتمد استخدام الشموع اليابانية بسبب قدرتها على إظهار قوى العرض والطلب على الأصل، الارتفاع والانخفاض، شدة التقلبات من عدمها. كل هذه الأشياء هي مبادئ أساسية لكل أسواق التداول تقريبًا.

وعلى الرغم من تسهيل الشموع اليابانية لعملية التحليل الفني برمتها، إلا أن نجاح التداول من خلالها يعتمد على الفهم الصحيح لظروف السوق. كما أن دمجها مع أدوات التداول الأخرى وتقنيات التحليل الفني الحديثة، وتطبيق استراتيجيات إدارة المخاطر سيساعدك بشكل أكبر في اتخاذ قرارات أكثر حكمة أثناء التداول.

أهمية الشموع اليابانية في التداول الحديث

أصبحت الشموع اليابانية أداة أساسية في التداول الحديث، وذلك لأنها تتسم بـ:

الوضوح البصري: يوفر هذا النوع من الرسوم البيانية تمثيلاً مرئيًا واضحًا لتحركات الأسعار، مع استعراض لأسعار الافتتاح والإغلاق وأعلى وأدنى سعر.

سيكولوجية السوق: تظهر أنماط الشموع اليابانية معنويات السوق، حيث توضح التوازن بين القوى الصعودية والهبوطية مع توقع الانعكاسات أو الاستمرارات المحتملة.

تعدد الاستخدامات عبر الأسواق المالية: كما أوضحنا بالأعلى، يمكن استخدام مخططات الشموع اليابانية في الأسواق المالية المختلفة.

أداة تأكيد: غالبًا ما تستخدم أنماط الشموع اليابانية جنبًا إلى جنب مع أدوات التحليل الفني الأخرى، مثل خطوط الاتجاه والمتوسطات المتحركة ومؤشرات التذبذب. ويمكن أيضًا دمجها مع التحليل الأساسي، مما يوفر رؤية شاملة لظروف السوق.

ما هو معدل نجاح الشموع اليابانية

من الصعب تحديد معدل نجاح واضح لكل نمط من أنماط الشموع اليابانية، فهناك العديد من العوامل المؤثرة على السوق والتي تجعل ذلك مستحيل تقريبًا. فالظروف العامة للسوق مع اختلاف الإطار الزمني، والأصل الذي يتم تحليله، مع الاستراتيجية المختلفة لكل متداول، تجعل عملية تحديد فعالية كل نمط أمرًا صعبًا.

في البداية، تظهر بعض الأنماط إشارات انعكاس محايدة محتملة، مثل الدوجي أو القمم الدوارة، والتي قد تضعك في حالة تأهب لحركة الاتجاه التالية. بعد ذلك، قد يعطيك اتجاه الأصل سواء للارتفاع أو الانخفاض الدافع للتصرف.

السياق مهم هنا، فإذا ظهر النمط بشكل عشوائي ضمن الاتجاه، فقد يكون هذا بلا معنى، ويجب أن تنتظر تأكيد الإشارة من مؤشرات فنية أخرى، مما يزيد من فرص نجاح التداول.

ولذا، نحن في أرينسن لا نوصي أبدًا بالاعتماد على الشموع اليابانية وحدها دون الاهتمام بديناميكيات السوق أو التحليل الفني والأساسي حيث يمكن أن يؤدي ذلك إلى نتائج مختلطة.

ففي نفس الوقت الذي قد تبدو فيه الإشارة قوية، يمكن أن تكون أيضًا خاطئة. إن اتباع إدارة سليمة للمخاطر مثل وضع أوامر وقف الخسارة، يمكن أن يحمي صفقاتك من خسائر كبيرة. وتذكر دائمًا أن الأداء السابق لا يضمن أبدًا النتائج المستقبلية، لذا لا تنسى تجربة استراتيجيات تداول مختلفة ضمن حساب التداول التجريبي الخاص بك قبل التداول بأموال حقيقية، من أجل فهم كيفية أداء الشموع اليابانية في ظروف السوق المختلفة ووفقًا للأصول المتنوعة.

أنماط / أشكال الشموع اليابانية الـ 21 الأكثر أهمية

هناك 21 نمط للشموع اليابانية، نستعرضهم الآن:

شمعة دوجي Doji

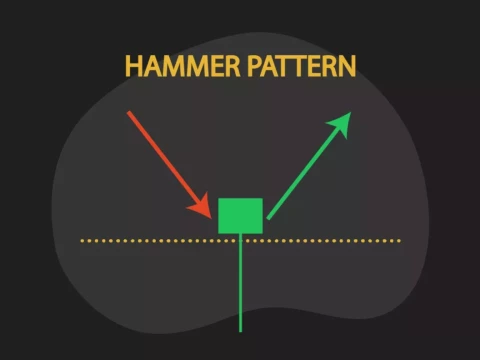

شمعة شمعة المطرقة Hammer

شمعة الرجل المشنوق Hanging Man

شمعة الشهاب Shooting Star

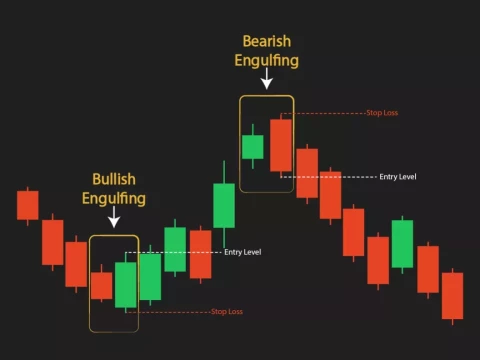

الشمعة الابتلاعية Engulfing

شمعة الهرامي Harami

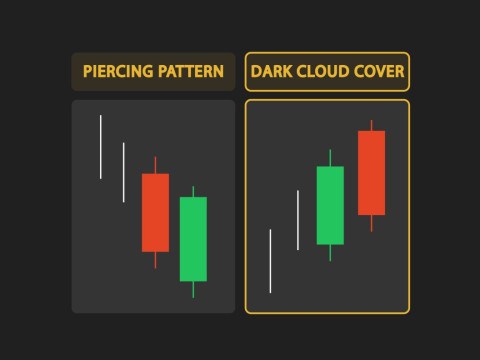

شمعة الخط الثاقب

شمعة السحابة القاتمة Dark Cloud Cover

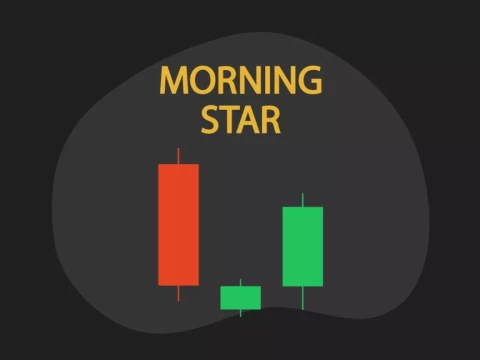

شمعة نجمة الصباح Morning Star

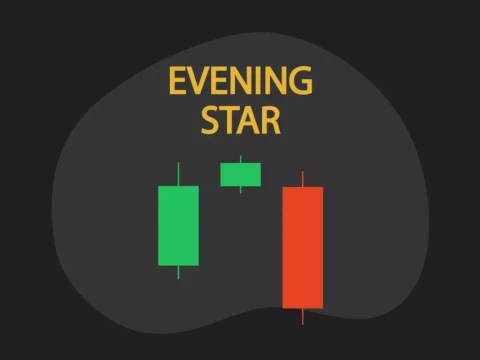

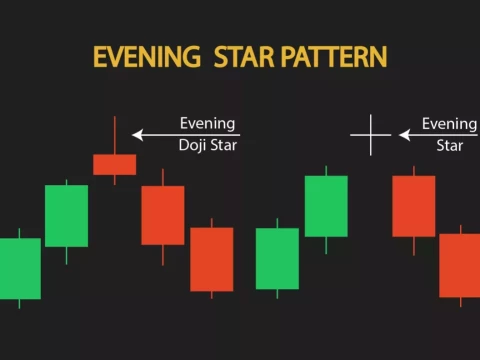

شمعة نجمة المساء Evening Star

شمعة الجنود البيض الثلاثة Three White Soldiers

شمعة الثلاثة غربان السوداء Three Black Crows

شمعة ماروبوزو الصاعد Bullish Marubozu

شمعة ماروبوزو الهابط Bearish Marubozu

شمعة ملقاط القمم Tweezer Tops

شمعة ملقاط القيعان Tweezer Bottoms

الشموع الثلاثة الصاعدة Rising Three Method

الشموع الثلاثة الهابطة Falling Three Method

شمعة التقاطع الهرامي الصعودي Bullish Harami Cross

شمعة التقاطع الهرامي الهبوطي Bearish Harami Cross

شمعة المطرقة المقلوبة Inverted Hammer

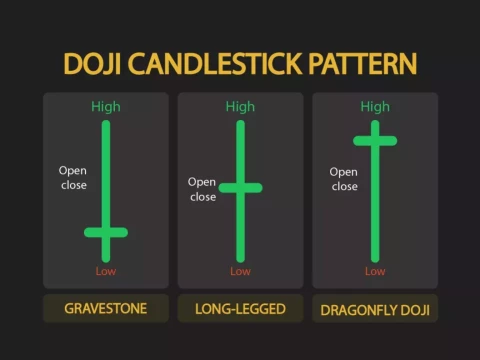

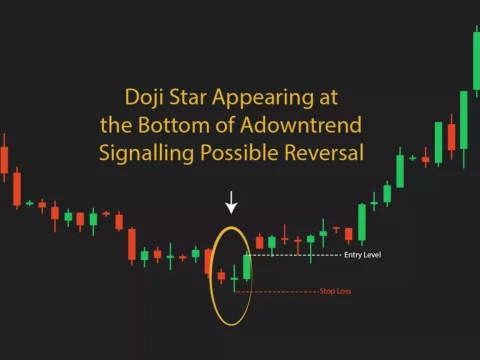

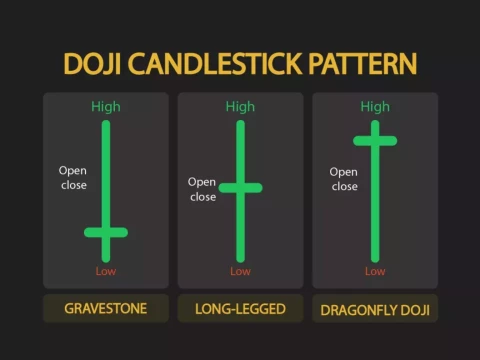

دوجي Doji

يظهر نمط دوجي عندما يفتح السوق ويغلق بنفس السعر. ويشير هذا إلى أنه لا المشترين ولا البائعين لديهم السيطرة على السوق وأن كلاهما مترددان على حد سواء.

ماذا يجب أن أفعل إن ظهر لي نمط دوجي؟

عندما يظهر هذا النمط إما في اتجاه صعودي أو اتجاه هبوطي، فإنه يشير إلى احتمال انعكاس السوق، ويؤكد أن السوق لم يقرر الاتجاه الذي سيسلكه.

يشير نمط دوجي إلى أن المشترين لم يتمكنوا من الحفاظ على أسعار أعلى مما يسمح للبائعين بتحريك السعر إلى سعر الافتتاح. إنها علامة واضحة على احتمال حدوث انعكاس في الاتجاه.

وتذكر دائمًا أن شمعة دوجي تشير إلى المساواة في السوق والتردد؛ وغالبًا ما يظهر بعد تحرك كبير للأعلى أو للأسفل.

عندما يظهر في أسفل أو أعلى الاتجاه، فإنه يكشف عن أن اتجاه السوق السابق يفقد قوته. وإذا كنت تتبع هذا الاتجاه بالفعل، فقد حان الوقت لجني الأرباح؛ ومع ذلك، يمكن استخدامه أيضًا كإشارة دخول عند دمجه مع أدوات التحليل الفني الأخرى.

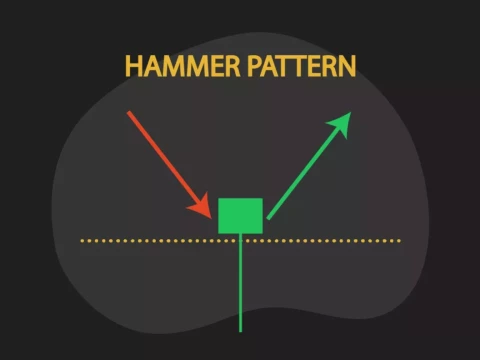

المطرقة هي شمعة ذات جسم صغير وفتيل سفلي طويل. وهي إشارة صعودية تحدث خلال الاتجاه الهبوطي.

يجب أن يكون الظل السفلي ضعف طول الجسم الحقيقي على الأقل. المطارق لها ظل علوي قليل أو معدوم. عندما تظهر المطرقة خلال اتجاه صعودي، فإنها تُعرف باسم "الرجل المشنوق" وهي إشارة هبوطية. ولكن بسبب الظل السفلي الطويل الصاعد، فإن هذا النموذج يحتاج إلى تأكيد هبوطي عن طريق الإغلاق تحت الجسم الحقيقي للرجل المشنوق.

ماذا يجب أن أفعل إن ظهر لي نمط المطرقة؟

إذا ظهر لك نموذج المطرقة بعد اتجاه هبوطي، فهذا يعني أن السوق في محاولة للعثور على قاع. الفتيل الطويل الموجود بالأسفل يوضح أن البائعين قد دفعوا الأسعار لمزيد من الهبوط، ولكن المشترين دفعوا الأسعار للأعلى بالقرب من مستويات الافتتاح مرة أخرى.

ماذا يعني هذا؟ إن شاهدت هذا النمط فيعني هذا أن الوقت مناسب للدخول في مركز طويل الأجل.

يعتبر نموذج المطرقة إشارة انعكاس شائعة، حيث يشير إلى انعكاس صعودي بعد اتجاه هبوطي. ولكن بسبب تكوينه من شمعة واحدة، فقد يؤدي هذا إلى توليد إشارات خاطئة، ويجب دعم النمط بمؤشرات فنية أخرى لتأكيد الاتجاه.

إن رأيت نموذج المطرقة مدعومًا بتأكيد صعودي إضافي على شكل شمعة خضراء لاحقة أو مؤشرات فنية أخرى، فيعني هذا أنه يوجد فرصة للشراء، وأن هذه تبدو كإشارة للدخول في مركز شراء وأن التوقعات للأصل تصاعدية، وابحث عن مزيد من التأكيد قبل الدخول في المركز.

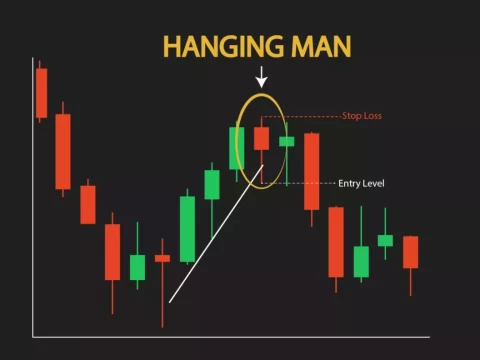

الرجل المشنوق Hanging Man

يشبه المطرقة، ولكنه يوجد في نهاية الاتجاه الصعودي. إنه نمط انعكاس هبوطي يشير إلى انعكاس محتمل من الاتجاه الصعودي إلى الاتجاه الهبوطي.

يتشكل في الجزء العلوي من الاتجاه الصعودي وله جسم حقيقي صغير، وظل سفلي طويل، وظل علوي قليل أو معدوم. يشير الظل السفلي الطويل إلى أن السعر انخفض بشكل ملحوظ خلال اليوم ولكنه تعافى وأغلق بالقرب من سعر الافتتاح، مشكلاً جسمًا حقيقيًا صغيرًا يشبه الرجل المشنوق.

ماذا يجب أن أفعل إن ظهر لي نمط الرجل المشنوق؟

كما أوضحنا، إن هذا النمط يمثل إشارة انعكاس هبوطي. ويعني هذا أن الفرصة قد سنحت للدخول في مراكز بيع أو بيع على المكشوف. إن وجدت إشارة أخرى تؤكد الاتجاه، فلا تتردد في البيع.

شمعة الشهاب Shooting Star

يظهر هذا النمط على هيئة جسم صغير ذو فتيل علوي طويل. وهو نمط سعري يتشكل عندما يفتح الأصل ويرتفع أولاً ثم ينخفض إلى سعر قريب من سعر الافتتاح.

يشير نمط الشهاب إلى بداية انعكاس السعر حيث يبدأ الاتجاه في التحول هبوطيًا. تتكون شموع الشهاب من جسم صغير وذيل علوي طويل وذيل سفلي قصير. يكون الذيل السفلي غائبًا أحيانًا في بعض أنماط الشهاب.

ماذا يجب أن أفعل إن ظهر لي نمط الشهاب؟

ينظر إلى نمط الشهاب كإشارة انعكاس هبوطي. يظهر هذا النمط خلال الاتجاه الصعودي ويعني أن سعر الأصل في طريقه للهبوط. حاول العثور على إشارة تأكيد أخرى بالتراجع، وإن وجدتها فعليك بالبيع أو البيع على المكشوف.

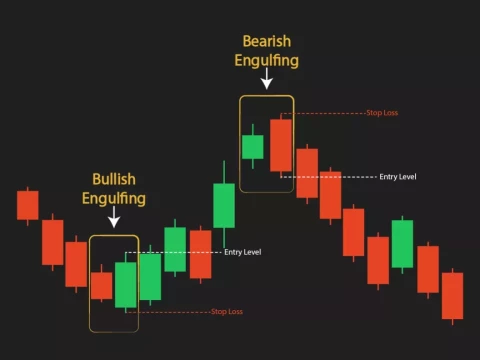

الشمعة الابتلاعية Engulfing

يتشكل هذا النمط من شمعتين، تبتلع فيه الشمعة الثانية جسم الشمعة الأولى. نمط الابتلاع هو نمط انعكاسي يمكن أن يكون هبوطيًا أو صعوديًا اعتمادًا على ما إذا كان يظهر في نهاية الاتجاه الصعودي أو الاتجاه الهبوطي.

توفر أنماط الابتلاع طريقة للمتداولين لدخول السوق تحسبًا لانعكاس الاتجاه المحتمل.

ماذا يجب أن أفعل إن ظهر لي نمط الابتلاع؟

من المعروف أن هذا النمط يكون صاعدًا إذا ظهر بعد اتجاه هبوطي وهابط إذا ظهر بعد اتجاه صعودي. ويشير إلى انعكاس في الاتجاه. هناك نوعان من أنماط الشموع اليابانية هما:

1. نمط الابتلاع الصعودي

2. نمط الابتلاع الهبوطي

الابتلاع الصعودي: يوفر أقوى إشارة عند ظهوره في الجزء السفلي من الاتجاه الهبوطي ويشير إلى ارتفاع ضغط الشراء. غالبًا ما يؤدي نمط الابتلاع الصعودي إلى انعكاس الاتجاه الحالي مع دخول المزيد من المشترين إلى السوق ودفع الأسعار إلى الارتفاع أكثر.

يتضمن النمط شمعتين، بحيث تبتلع الشمعة الثانية جسم الشمعة الأولى بالكامل.

الابتلاع الهبوطي: يوفر أقوى إشارة عند ظهوره في الجزء العلوي من الاتجاه الصعودي ويشير إلى ارتفاع ضغط البيع. غالبًا ما يؤدي نمط الابتلاع الهبوطي إلى انعكاس الاتجاه الحالي مع دخول المزيد من البائعين إلى السوق ودفع الأسعار إلى مزيد من الانخفاض.

يتضمن النمط شمعتين، بحيث تبتلع الشمعة الثانية جسم الشمعة الأولى بالكامل.

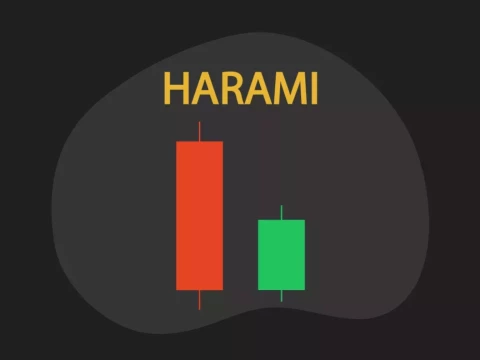

يأتي هذا النمط على شكل شمعة صغيرة تتبعها شمعة أكبر. ويعتبر نمطًا انعكاسيًا للاتجاه يمكن أن يكون صعوديًا أو هبوطيًا، اعتمادًا على اتجاه حركة السعر.

يتكون نمط هرمي من شمعتين، الشمعة الأولى عبارة عن شمعدان كبير والثانية عبارة عن شمعدان صغير يقع جسمه داخل جسم الشمعة الأولى.

Harami تعني "الحمل" أو "الحامل" باللغة اليابانية. ويُنظر إلى الشمعدان الأول على أنه "الأم" بجسم حقيقي كبير يحيط بالكامل أو بجزء من الشمعدان الثاني الأصغر، مما يخلق مظهر الأم الحامل.

قد تظهر الشمعة الثانية على شكل قمة دوارة أو دوجي.

ماذا يجب أن أفعل إن ظهر لي نمط هرمي؟

يأتي نمط هرمي في شكلين مختلفين:

هرمي الصاعد: نمط انعكاس صعودي (الذي يحدث بعد اتجاه هبوطي)، ويعني أن الوقت قد حان للتفكير في الدخول في مراكز شراء وتوقع انعكاس صعودي أو توقف مؤقت في الاتجاه الهبوطي.

هرمي الهابط: نمط انعكاس هبوطي (يحدث بعد اتجاه صعودي)، ويعني أن الوقت قد حان للتفكير في الدخول في مراكز بيع وتوقع انعكاس هبوطي أو توقف مؤقت في الاتجاه الصعودي.

هو نمط انعكاس صعودي يمكن العثور عليه في نهاية الاتجاه الهبوطي. يُستخدم نمط الشموع هذا كمؤشر للدخول في مركز طويل أو الخروج من مركز البيع. يتشكل هذا النوع من الأنماط عندما يتقاتل المضاربون على الارتفاع والدببة من أجل السيطرة على الأسعار.

يتكون نمط الثقب من شمعتين. شمعة صاعدة تتبع شمعة هبوطية قوية. ويجب أن تكون الشمعة الأولى حمراء ذات جسم حقيقي كبير والشمعة الثانية يجب أن تكون خضراء اللون ويجب أن تكون أقل من قاع الشمعة السابقة.

ماذا يجب أن أفعل إن ظهر لي نمط الخط الثاقب؟

نمط الخط الثاقب هو نمط انعكاسي صعودي. وتتمثل أفضل استجابة لهذا النمط في التعرف على إمكاناته كإشارة انعكاس صعودية في نهاية الاتجاه الهبوطي، والبحث عن تأكيد إضافي والتفكير في الدخول في مركز طويل مع إدارة المخاطر المناسبة.

شمعة السحابة القاتمة Dark Cloud Cover

شكل هذا النمط هو عكس نمط الخط الثاقب. وهو نمط انعكاس هبوطي مكون من شمعتين يحدث في نهاية اتجاه صعودي طويل. الشمعة الأولى عبارة عن شمعة صاعدة طويلة، توضح أن السوق كان في أيدي المشترين. الشمعة الثانية هي شمعة هابطة طويلة تفتح فوق قمة الشمعة السابقة ولكنها تغلق تحت منتصف الشمعة السابقة، مما يشير إلى أن البائعين قد سيطروا على السوق.

ماذا يجب أن أفعل إن ظهر لي نمط السحابة القاتمة؟

غالبًا ما ينظر إلى هذا النمط بأنه النظير الهابط لنموذج الخط الثاقب. يظهر غالبًا في نهاية الاتجاه الصعودي. يعطي هذا النمط إشارة انعكاس هبوطية في نهاية الاتجاه الصعودي. بعد ظهور هذا النمط يمكنك أن تفكر في الدخول في مركز قصير أو بيع مراكز طويلة الأجل.

شمعة نجمة الصباح Morning Star

هو نموذج يتكون من ثلاثة شموع، ويشير إلى بداية الاتجاه الصعودي. يُنظر إلى نمط نجمة الصباح على أنه نمط انعكاس صعودي، وعادة ما يحدث في الجزء السفلي من الاتجاه الهبوطي.

الشمعة الأولى من نمط نجمة الصباح هي حمراء كبيرة هابطة، حيث يتولى الدببة السيطرة. الشمعة الثانية صغيرة جدًا ويمكن أن تكون صعودية أو هبوطية أو محايدة (أي دوجي). يُنظر إليها أنها إشارة أقوى على انعكاس وشيك. الشمعة الثالثة خضراء اللون توضح فجوة صعودية للأعلى، ويكون المضاربون على الارتفاع قادرين على الضغط على الأسعار بشكل أكبر للأعلى، وغالبًا ما يزيلون الخسائر التي شهدناها في الشمعة الأولى.

ماذا يجب أن أفعل إن ظهر لي نمط نجمة الصباح؟

ينظر إلى نجمة الصباح كإشارة انعكاس صعودية في نهاية الاتجاه الهبوطي. يمكنك التفكير في الشراء للاستفادة من هذا الاتجاه الصعودي.

شمعة نجمة المساء Evening Star

هو عكس نجمة الصباح. وهو نوع من الأنماط الانعكاسية، عادة ما يظهر في الجزء العلوي من الاتجاه الصعودي وهو إشارة هبوطية. لا يرى المتداولون عادة نمط نجمة المساء، ولكنه مؤشر موثوق للتحليل الفني.

يتكون النمط من ثلاثة شموع: شمعة صاعدة كبيرة، شمعة صغيرة الحجم أو شمعة دوجي، وشمعة هابطة كبيرة.

ماذا يجب أن أفعل إن ظهر لي نمط نجمة المساء؟

ينظر إلى نجمة المساء كإشارة انعكاس هبوطي في نهاية الاتجاه الصعودي. يمكنك التفكير في البيع للاستفادة من هذا الاتجاه الهبوطي.

شمعة الجنود البيض الثلاثة Three White Soldiers

يتكون هذا النمط من ثلاث شموع صاعدة متتالية طويلة الجسم. وهو نمط صعودي يظهر على الرسم البياني، ويستخدمه المتداولون لتحديد انعكاسات الاتجاه المحتملة أو استمرار الاتجاه الصعودي الحالي.

تكون الثلاث شموع طويلة الجسم مع القليل من الظل أو بدون ظل في الأعلى أو الأسفل تغلق على التوالي أعلى من الشموع السابقة لتشكل النموذج.

يشير هذا النمط إلى أن المشترين كانوا مسيطرين خلال كل جلسة، وكانوا يقدمون عروض أسعار أعلى باستمرار.

ماذا يجب أن أفعل إن ظهر لي نمط الجنود البيض الثلاثة ؟

يظهر النمط ضغط شراء قوي ومستمر يطغى على ضغط البيع. إشارات الانعكاس السابقة مثل شموع الدوجي قد تسبق ظهور هذا النمط. يشير نمط إلى أن الاتجاهات الهبوطية الحالية قد تنعكس مع سيطرة المشترين والبدء في دفع الأصل إلى الأعلى.

وكما هو الحال مع أي مؤشر للتحليل الفني، ينبغي دمجه مع إشارات أخرى لتأكيد ظهور اتجاه صعودي جديد.

شمعة الثلاثة غربان السوداء Three Black Crows

إنه النمط المعاكس للجنود البيض الثلاثة، وهو نمط انعكاس هبوطي يتكون من ثلاث شموع طويلة هبوطية متتالية تتجه نحو الأسفل مثل الدرج. يتطلب هذا النمط أن تكون كل شمعة من الشموع الثلاث شموعًا هابطة طويلة نسبيًا على أن تفتح كل شمعة أقل من افتتاح الشمعة السابقة.

عادة ما يشير نموذج الثلاثة غربان إلى ضعف في الاتجاه الصعودي واحتمال ظهور اتجاه هبوطي.

ماذا يجب أن أفعل إن ظهر لي نمط ثلاثة غربان سوداء ؟

إنه نمط انعكاسي هبوطي يظهر في الغالب في نهاية الاتجاه الصاعد وبداية الاتجاه الهابط. عندما يبدو هذا النمط جليًا على الرسم البياني للشموع اليابانية، فمن المحتمل أن يشهد الأصل انعكاس هبوطي قوي في نهاية الاتجاه الصعودي. يجب في هذه الحالة التفكير في دخول مراكز بيع سواء قصيرة أو طويلة الأجل.

شمعة ماروبوزو الصاعد Bullish Marubozu

يبدو هذا النمط على شكل شمعة بدون فتائل، مما يشير إلى ضغط شراء قوي يُظهر تصميم السوق على التحرك بشكل أساسي في اتجاه واحد دون مواجهة معارضة كبيرة من الجانب الآخر.

الماروبوزو الصاعد مؤشرًا قويًا على الاتجاه الصعودي، ويحدث عندما يكون سعر الافتتاح هو أدنى نقطة في الجلسة، وسعر الإغلاق هو أعلى نقطة في الجلسة، مما يشير إلى شعور صعودي قوي.

ماذا يجب أن أفعل إن ظهر لي نمط ماربوزو الصاعد ؟

يشير وجود ماربوزو في اتجاه صعودي إلى أن المضاربين على الارتفاع يشترون الأصل بقوة وقد يستمر الأصل في الارتفاع. حيث غالبًا ما يستخدم هذا النمط لتأكيد الاتجاه الصعودي الحالي. يدل النمط على أن هناك احتمال لاستمرار الارتفاع أو كإشارة للانعكاس. عادة ما يفكر المتداولون في الدخول في مراكز شراء عند رؤية هذا النمط.

شمعة ماروبوزو الهابط Bearish Marubozu

هو عكس ماربوزو الصاعد. ويبدو هذا النمط على شكل شمعة بدون فتائل، مما يشير إلى ضغط بيع قوي يُظهر تصميم السوق على التحرك بشكل أساسي في اتجاه واحد دون مواجهة معارضة كبيرة من الجانب الآخر.

الماروبوزو الهابط مؤشرًا قويًا على الاتجاه الهبوطي، ويحدث عندما يكون سعر الافتتاح هو أعلى نقطة في الجلسة، وسعر الإغلاق هو أدنى نقطة في الجلسة، مما يشير إلى شعور هبوطي قوي.

ماذا يجب أن أفعل إن ظهر لي نمط ماربوزو الهابط؟

غالبا ما يستخدم هذا النمط لتأكيد الاتجاه الهبوطي الحالي. هذا يعني أنه يجب عليك التعامل معه على أنه نمط استمراري هبوطي محتمل أو كإشارة انعكاس، وفي هذه الحالة يجب عليك التفكير في البيع أو البيع على المكشوف.

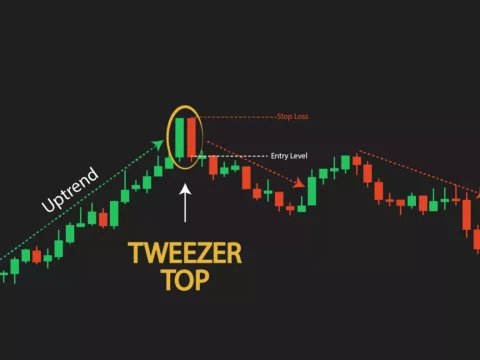

شمعة ملقاط القمم Tweezer Tops

يأتي على شكل شمعتان أو أكثر مع ارتفاعات متطابقة. ملقاط القمم هو نمط انعكاس هبوطي يظهر في أعلى الاتجاهات الصعودية ويتكون من شمعتين مع قمم متطابقة.

عادةً ما تتكون القمم المتطابقة من ظلال أو فتائل ولكنها يمكن أن تكون أيضًا أجسام الشمعة.

ماذا يجب أن أفعل إن ظهر لي نمط ملقاط القمم؟

يحدث ملقاط القمم أثناء الاتجاه الصعودي عندما يدفع المشترون الأسعار للأعلى، وغالبًا ما ينهون الجلسة بالقرب من أعلى المستويات، لكنهم لم يتمكنوا من دفع القمة إلى أبعد من ذلك. يستخدمه المتداولون للتنبؤ بالانعكاس المحتمل للأسفل. تعامل مع هذا النمط على أنه إشارة انعكاس هبوطية، وابحث عن تأكيد الاتجاه، ومن ثم يمكنك الدخول في مركز بيع.

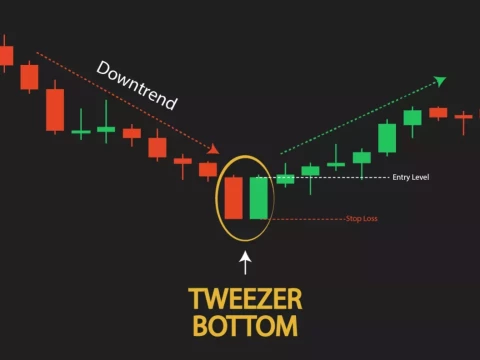

شمعة ملقاط القيعان Tweezer Bottoms

يتكون هذا النمط من شمعتان أو أكثر مع قيعان متطابقة. وهو نمط انعكاس صعودي يظهر في الجزء السفلي من الاتجاه الهبوطي.

يأتي النمط على هيئة شمعتين، الأولى تتوافق مع الاتجاه الهبوطي، في حين تظهر الشمعة الثانية المزيد من معنويات السوق الصعودية مع ارتفاع السعر للأعلى. يتغير موقف المتداول ويبدأ في الشراء حيث يتشكل هذا النمط بالقرب من مستوى الدعم.

ماذا يجب أن أفعل إن ظهر لي نمط ملقاط القيعان؟

يدل هذا النمط على أن الثيران لن يسمحوا للأسعار بالانخفاض أكثر. وتتشكل شمعة صعودية بسبب معنويات السوق، مما يشير إلى أن المضاربين على الصعود قد سيطروا على الأسعار. تعامل مع هذا النمط على أنه إشارة انعكاس صعودية في نهاية الاتجاه الهبوطي، وابحث عن تأكيد الاتجاه ومن ثم يمكنك الدخول في مركز شراء.

الشموع الثلاثة الصاعدة Rising Three Method

يأتي هذا النمط مع ثلاث شموع هابطة صغيرة. إنه نمط استمراري صعودي، وعادةً ما يظهر كتوقف مؤقت بعد تحرك السعر إلى الأعلى ويظهر الرفض من الأسعار المنخفضة.

النمط صعودي لأنه من المتوقع أن يكون هناك حركات صعودية بعد الشموع الثلاثة الصاعدة.

ماذا يجب أن أفعل إن ظهر لي نمط الشموع الثلاثة الصاعدة؟

يشير هذا النمط إلى احتمال استمرار الاتجاه الصعودي الحالي. ويمكنك اعتباره إشارة على الدخول في مراكز شراء جديدة، أو الإبقاء على المراكز المفتوحة.

الشموع الثلاثة الهابطة Falling Three Method

إنه عكس الشموع الثلاثة الصاعدة. وهو نمط استمراري هبوطي يظهر في اتجاه هبوطي.

يتكون نمط الشموع اليابانية هذا من خمس شموع على الأقل. يتبع الجسم الأسود الطويل ثلاث شموع صغيرة، كل منها تقع بالكامل ضمن نطاق أعلى وأدنى الشمعة الأولى. وتغلق الشمعة الخامسة عند مستوى منخفض جديد.

ماذا يجب أن أفعل إن ظهر لي نمط الشموع الثلاثة الهابطة؟

يشير هذا النمط إلى احتمال استمرار الاتجاه الهبوطي الحالي. ويمكنك اعتباره إشارة على الدخول في مراكز بيع.

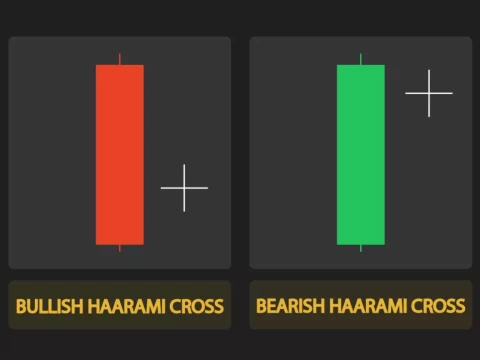

شمعة التقاطع الهرامي الصعودي Bullish Harami Cross

يأتي هذا النمط على هيئة شمعة هابطة كبيرة يتبعها دوجي داخل جسمها. يعتبر التقاطع الهرامي الصعودي نموذجًا انعكاسيًا صعوديًا مكونًا من خطين. الشمعة الأولى تبتلع الثانية، كونها شمعة دوجي، بما في ذلك الظلال.

ماذا يجب أن أفعل إن ظهر لي نمط التقاطع الهرامي الصعودي؟

يظهر التقاطع الهرامي الصعودي في اتجاه هبوطي ويتوقع انعكاسه. يجب تأكيد النمط على الشموع التالية الأقرب. تشير شمعة الدوجي التي تظهر في الخط الثاني إلى تردد السوق.

أفضل ما يمكنك فعله هو الدخول في مركز شراء طويل أو الإبقاء على مراكزك مفتوحة، حيث تتوقع ارتفاع الأصل.

شمعة التقاطع الهرامي الهبوطي Bearish Harami Cross

يأتي هذا النمط بشكل معاكس للتقاطع الهرامي الصعودي. يُظهر النموذج الهبوطي اتجاهًا هبوطيًا محتملاً في المستقبل. ويحدث ذلك بعد اتجاه تصاعدي مع شمعة تصاعدية طويلة مما يعني أن المشترين هم المسيطرون. يتبع الشمعة الصاعدة شمعة دوجي والتي، كما كان الحال من قبل، يجب أن تكون ضمن طول الشمعة السابقة. إنه يمثل ترددًا من جانب المشترين وتغيرًا محتملاً في الزخم لأن فجوات الدوجي تفتح بالقرب من النطاق المتوسط للشمعة السابقة.

ماذا يجب أن أفعل إن ظهر لي نمط التقاطع الهرامي الهبوطي؟

يظهر التقاطع الهرامي الهبوطي في اتجاه صعودي ويتوقع انعكاسه. يجب تأكيد النمط على الشموع التالية الأقرب. تشير شمعة الدوجي التي تظهر في الخط الثاني إلى تردد السوق.

أفضل ما يمكنك فعله هو الدخول في مركز بيع طويل، حيث تتوقع انخفاض الأصل.

شمعة المطرقة المقلوبة Inverted Hammer

يشبه هذا النمط نموذج الشهاب ولكنه يظهر بعد اتجاه هبوطي. وهو نمط انعكاسي صعودي يستخدم للتحليل الفني الذي يتشكل خلال الاتجاه الهبوطي ويشير إلى انعكاس الاتجاه. يتميز نمط المطرقة المقلوبة بشمعة واحدة ذات جسم صغير وظل علوي طويل (فتيل) يبلغ طوله ضعف طول الجسم على الأقل.

يصور نمط شمعدان المطرقة المقلوبة موقفًا كان فيه البائعون يدفعون في وقت سابق سعر الأصول إلى الأسفل، ثم يتم إنشاء موقف من عدم اليقين في السوق، وبعد ذلك يقوم المشترون في النهاية بدفع سعر الورقة المالية للأعلى. يشبه النمط مطرقة مقلوبة أو حرف "T" مقلوب. يمثل الجسم مقبض المطرقة، بينما يعمل الظل العلوي بمثابة الرأس.

ماذا يجب أن أفعل إن ظهر لي نمط المطرقة المقلوبة؟

يعكس نموذج المطرقة المقلوبة معركة بين المشترين والبائعين، حيث يظهر المشترون قوة في دفع السعر إلى الأعلى على الرغم من ضغوط البيع الأولية من البائعين. ويزداد حجم الأصول التي يتم تداولها بشكل ملحوظ خلال تشكيل هذا النمط. يشير النمط إلى احتمالية عودة الأصل إلى الارتفاع في الاتجاه الصعودي. فالظل العلوي الكلاسيكي الطويل للمطرقة المقلوبة يعني أن المشترين دفعوا الأسعار للأعلى بشكل كبير، ولكن بحلول نهاية الفترة، تراجعت الأسعار، وانتهت بالقرب من حيث بدأت.

يعني هذا أن ضغط الشراء قد يؤدي إلى مزيد من المشاعر الصعودية. في هذه الحالة، يجب أن تفكر في الشراء حتى تتمكن من الاستفادة من التعافي الصعودي.

هل أنماط الشموع اليابانية موثوقة؟

أي نمط من أنماط الشموع اليابانية أو أداة فنية لا يمكن أن تكون دقيقة بنسبة 100%. ومع ذلك، يمكنك زيادة النسبة المئوية لدقة إعداد التداول من خلال دمجها مع أدوات فنية إضافية. يمكنك الجمع بين أنماط الشموع اليابانية والأدوات الفنية مثل الحجم ومؤشر القوة النسبية وماكد أو غيرها من المؤشرات الفنية لتأكيد الإشارة.

العوامل المؤثرة على موثوقية أنماط الشموع اليابانية

تعتبر أنماط الشموع اليابانية موثوقة في التنبؤ باتجاه السعر المستقبلي للأصول المحتلفة. خاصة عند الجمع بين أنماط الشموع اليابانية والمؤشرات الفنية الأخرى، يمكنك الحصول على إشارات سوق مؤكدة من غير المرجح أن تقدم إشارات خاطئة.

تؤثر العوامل الثلاثة التالية على موثوقية نمط الشموع اليابانية

بيئة التداول

إذا حدث نمط الشمعدان في بيئة تداول لها مستوى دعم، حيث تتوقف الأسعار الهابطة عن الانخفاض وتبدأ في الارتفاع، ومستوى مقاومة في مكان قريب، حيث تتوقف الأسعار المرتفعة عن الارتفاع وتبدأ في الانخفاض، فإن موثوقية نمط الشمعدان تزداد.

حجم النمط

توفر أنماط الشموع الكبيرة نتائج أكثر موثوقية لأن هذه الأنماط تأخذ في الاعتبار تقلبات الأسعار الكبيرة في السوق وتزود المتداولين بإشارات سوق قوية. كلما زاد عدد الشموع في نمط معين، زادت الموثوقية والعكس صحيح.

الإطار الزمني

توفر أنماط الشموع اليابانية إشارات سوقية موثوقة خلال أطر زمنية أطول حيث أن الأسواق في مثل هذه الأطر الزمنية تكون أقل تقلبًا نسبيًا. تسمح الأطر الزمنية الأطول للأنماط بالعمل في ظروف السوق المختلفة من أجل التأكد من نتيجة معينة بدلاً من القفز إلى استنتاجات تؤدي إلى إشارات خاطئة.

إيجابيات وسلبيات الشموع اليابانية

فيما يلي بعض إيجابيات وسلبيات الشموع اليابانية:

الإيجابيات:

التمثيل المرئي: توفر الرسوم البيانية الشمعدانية تمثيلاً مرئيًا لتحركات الأسعار، مما يسهل على المتداولين تفسير وتحليل اتجاهات السوق.

سهلة الفهم: من السهل فهم وتفسير مخططات الشموع اليابانية، حتى بالنسبة للمتداولين المبتدئين.

قابلة للتخصيص بلا حدود: يمكن أن تمثل الشمعة الواحدة أي فترة زمنية لأي أصل.

توفر معلومات قيمة: توفر أنماط الشموع معلومات قيمة حول اتجاهات السوق، ومستويات الدعم والمقاومة، والانعكاسات المحتملة.

توفر الكثير من المعلومات: نظرًا لأن هذه الشموع تعرض الارتفاعات والانخفاضات والفتحات والإغلاقات لإطار زمني معين، فهي واحدة من أكثر أشكال الرسوم البيانية دقة ونقاءً، حيث تعرض البيانات ببساطة بطريقة جذابة وسهلة الفهم.

تستخدم على نطاق واسع: يستخدم تحليل الشموع على نطاق واسع في التحليل الفني، مما يجعله أداة شائعة بين المتداولين والمستثمرين.

السلبيات:

بيانات محدودة: توفر الرسوم البيانية الشمعدانية معلومات حول تحركات الأسعار فقط، دون تضمين العوامل الأخرى التي يمكن أن تؤثر على السوق، مثل الحجم.

الموضوعية: يمكن أن يكون تحليل الشموع اليابانية ذاتيًا، حيث قد يفسر المتداولون المختلفون نفس النمط بشكل مختلف.

ليست أداة مستقلة: يجب استخدام تحليل الشموع جنبًا إلى جنب مع أدوات التحليل الفني الأخرى، حيث أنه ليس أداة مستقلة لاتخاذ قرارات التداول.

الفجوات: غالبًا ما تحتوي مخططات الشموع اليابانية على فجوات. قد تكون هناك حالات تغلق فيها شمعة واحدة عند مستوى معين وقد تفتح الشمعة التالية عند مستوى مختلف.

تتطلب الممارسة: يتطلب تحليل الشموع اليابانية الممارسة والخبرة لإتقانه، مما يجعل من الصعب على المتداولين المبتدئين استخدامه بفعالية.

** توفر الشموع اليابانية معلومات قيمة للمتداولين والمستثمرين، ولكن يجب استخدامها جنبًا إلى جنب مع أدوات التحليل الفني الأخرى لاتخاذ قرارات تداول مستنيرة.

5 أخطاء يقع فيها المتداولون أثناء استخدام الشموع اليابانية

في حين أن الشموع اليابانية يمكن أن تكون أداة قوية للمتداولين، إلا أن المتداولين الجدد غالبًا ما يرتكبون أخطاء شائعة عند استخدامها مثل:

1. محاولة فهم كل شمعة تظهر على الرسم البياني: قد تكون التحركات كثيرة في السوق ولكنها تحركات ليست ذات جدوى. ومحاولة فهم كل شمعة ظهرت أمامك أثناء هذه التحركات سيضيع وقتك ولن يساعدك في شئ.

2. التدقيق المبالغ فيه: ركز دائمًا على إيجاد الأدلة الواضحة والظاهرة بشكل جيد دون النظر إلى التفاصيل الصغيرة. وحاول البحث عن الأدلة التي تدل على ضغط الشراء القوي عندما تتوقع الشراء، ودليل على ضغط البيع القوي عندما تتوقع البيع.

3. الاعتماد على الأطر الزمنية القصيرة جدًا: قد تبدو الصورة واضحة جدًا عند استخدام إطار زمني لمدة 5 دقائق، ولكنها لن تعطيك الصورة كاملة. يجب أن تعود إلى إطارات زمنية أكبر للحصول على الصورة كاملة.

4. عدم انتظار تأكيد الإشارة: هناك بعض أنماط الشموع التي تعتبر "مؤكدة ذاتيا"، ولكن الكثير منها ليس كذلك. تأكد من الانتظار حتى تغلق الشمعة وتتشكل بالكامل قبل اتخاذ القرار.

عدم تحديد مستويات الدعم والمقاومة على الرسم البياني: بدلاً من النظر إلى كل شمعة، ركز على تلك التي يتداول فيها السعر حاليًا بالقرب من مستويات الدعم والمقاومة المهمة، فهي تلك الشموع المهمة.

نصائح لاستخدام الشموع اليابانية بالشكل الأمثل

لتحقيق أقصى استفادة ممكنة من استخدام الشموع اليابانية بأفضل شكل، يجب عليك:

تحديد أنماط الشموع: استخدم كل ما لديك من تقنيات لتحديد أنماط الشموع الرئيسية مثل الدوجي، أو الإشارة إلى استنفاد السوق، أو أنماط الانعكاس. وهذا من شأنه أن يساعد على فهم معنويات السوق الحالية.

ادمج مع المؤشرات الفنية: عزز الإستراتيجية من خلال تضمين مؤشرات مثل MACD أو RSI لتأكيد الإشارات التي تقترحها أنماط الشموع اليابانية.

إدارة المخاطر: اتبع نهجًا منضبطًا في تحديد أوامر وقف الخسارة وأهداف الربح بناءً على التقاء أنماط الشموع والمؤشرات الفنية، مما يضمن إدارة المخاطر بفعالية.

التعلم المستمر والتكيف: قم بمراجعة الإستراتيجية وتعديلها بانتظام للتكيف مع ظروف السوق المتغيرة.

ظروف السوق التي تكون فيها أنماط الشموع أكثر فعالية

تزدهر أنماط الشموع اليابانية في ظروف سوق محددة، وهي:

- التقلب: في فترات التقلبات العالية، تزداد أهمية أنماط الشموع. إنها بمثابة تمثيل مرئي للعبة شد الحبل بين المشترين والبائعين. خاصة خلال الأحداث الإخبارية الهامة أو تقارير الأرباح، يمكن للأنماط التي تظهر أن تقدم رؤى حادة حول معنويات السوق.

- مناطق الدعم والمقاومة الرئيسية: هذه هي ساحات القتال في مجال التداول، حيث تتصادم قوى العرض والطلب. عندما تتشكل أنماط الشموع اليابانية على هذه الخطوط الأمامية الاستراتيجية، فإن آثارها تتضخم. قد يكون نمط المطرقة عند مستوى الدعم الرئيسي أو نمط نجمة المساء عند المقاومة بمثابة نداء البوق الذي يشير إلى حدوث تغيير في مد المعركة.

- مراحل الدمج: تتمتع الأسواق، بلحظات من الهدوء. خلال هذه الأوقات الهادئة، يتحرك السوق بشكل جانبي، ولا يظهر أي اتجاه يذكر. خلال هذه المراحل تصبح أنماط الاختراق مثل أشرطة الدبوس أو الابتلاع واضحة بشكل خاص. إنهم يلمحون إلى العاصفة القادمة بعد الهدوء، مما يشير إلى اختراقات محتملة.

- افتتاحات السوق: غالبًا ما تكون بداية جلسة التداول مليئة بالترقب. يمكن للأنماط التي تتشكل خلال الساعة الأولى أن تحدد نغمة بقية الجلسة. ومع ذلك، من المهم التمييز بين الإشارات الحقيقية والقلق الصباحي في السوق.

- الأسواق ذات الاتجاه القوي: إن زخم الاتجاه القوي، سواء كان صعوديًا أو هبوطيًا، يجب التعرف عليه. تعمل أنماط الشمعدان هنا كعلامات ميل. يمكن لأنماط الاستمرار، مثل ماروبوزو الصعودي أو الهبوطي أن تؤكد من جديد الزخم الحالي.

ما هو أفضل أنماط الشموع اليابانية؟

لا يوجد نمط واحد من الشموع اليابانية أفضل من الأخر. إن اختيار أفضل نمط شموع هو أمر شخصي للغاية. يجب أن تحاول تجربة أنماط الشموع المختلفة وتقرر بنفسك أيها يناسبك بشكل أفضل. يجب عليك تجربة تداول أنماط الشموع المختلفة ودمجها مع أدوات فنية إضافية لمعرفة أقوى نمط شموع يناسب أسلوب التداول الخاص بك.

كيف يمكنني الجمع بين أنماط الشموع اليابانية وأدوات التحليل الفني الأخرى؟

أنماط الشموع اليابانية هي حجر الزاوية في التحليل الفني. ومع ذلك، لتحقيق استراتيجية تداول قوية، فإن دمجها مع الأدوات التقنية الأخرى أمر بالغ الأهمية. فكر في الشموع باعتبارها "البيانات الأولية" لتقرير أداء الأصل، بينما تمثل الأدوات الأخرى التحليل والرؤى.

خطوط الاتجاه

تمثل خطوط الاتجاه الاتجاه الأوسع الذي يتحرك فيه السوق. يمكن أن يوفر نمط الشمعدان الذي يتشكل بالتزامن مع كسر أو ارتداد خط الاتجاه إشارة اتجاه قوية.

المتوسطات المتحركة

تساعد هذه الأداة على تسهيل بيانات الأسعار. عندما يتشكل نمط الشمعدان بالقرب من خط متوسط متحرك مهم، مثل خط 50 يومًا أو 200 يوم، فإنه يضيف قناعة إلى آثار النمط.

بولينجر باند

تعمل هذه النطاقات كمستويات دعم ومقاومة ديناميكية. إذا تشكل نموذج شمعدان صعودي عندما يلامس السعر الحد السفلي لمؤشر بولينجر، فقد يكون ذلك مؤشرًا على تأرجح صعودي.

الحجم

الحجم هو الوقود الذي يحرك السوق. يمكن لنمط الشمعدان الصعودي المقترن بارتفاع كبير في الحجم أن يعزز قوة الحركة الصعودية المحتملة.

تصحيحات فيبوناتشي

يمكن لنموذج الشمعدان الصاعد الذي يتشكل حول مستوى تصحيح فيبوناتشي الرئيسي (مثل 61.8٪) أن يعزز الاقتناع وراء الحركة الصعودية المحتملة.

ملخص

يجب أن تكون أنماط الشموع اليابانية في ترسانة كل متداول سواء كان يتداول على العملات، الأسهم، السلع، العملات الرقمية أو أي أصل قابل للتداول، لأنها تظهر نفس الكفاءة في كل الأسواق تقريبًا.

وفي حين أنها يمكن أن توفر إشارات تداول فردية هامة، فإننا في أرينسن نوصي بدمج هذه الأنماط مع مؤشرات التحليل الفني من أجل تأكيدها أو إبطالها.