ما هي نسبة السعر إلى الربح P\E؟

ما هي نسبة السعر إلى الربح P/E؟

ترتبط نسبة السعر إلى الربح بعائد الأرباح، حيث يخبرك سعر السوق للسهم بالمبلغ الذي يرغب الأشخاص في دفعه لامتلاك الأسهم. تخبرك نسبة السعر إلى الربح ما إذا كان السعر يعكس بدقة إمكانات أرباح الشركة، أو قيمتها بمرور الوقت.

إذا كان سهم شركة ما يتداول بسعر 100 دولار للسهم الواحد، على سبيل المثال، وتولد الشركة 4 دولارات للسهم الواحد في الأرباح السنوية، فإن نسبة السعر إلى الربح لسهم الشركة ستكون 25 (100/4). وبعبارة أخرى، نظرا للأرباح الحالية للشركة، فإن الأمر سيستغرق 25 عاما من الأرباح المتراكمة لتساوي تكلفة الاستثمار.

غالبًا ما تتم مقارنة عائد الأرباح بأسعار الفائدة الحالية على السندات. يشار إليها بالاختصار BEER (نسبة عائد أرباح أسهم السندات)، وتظهر هذه النسبة العلاقة بين عوائد السندات وعائدات الأرباح. تشير بعض الدراسات إلى أنه مؤشر موثوق لتحركات أسعار الأسهم على المدى القصير.

ما هي نسبة الربط PEG؟

هي أداة قياس أخرى تتعلق بنسبة السعر إلى الربح. نسبة PEG هي نسبة سعر/أرباح الورقة المالية إلى نسبة النمو. وهذا يعني أنه يظهر نسبة السعر إلى الأرباح (P / E) للسهم أو المؤشر مقسومة على معدل نمو أرباحه لفترة زمنية محددة.

يتم استخدام نسبة PEG لتحديد قيمة السهم من خلال مقارنتها بنمو أرباح الشركة المتوقع.

ترتبط نسبة PEG أيضًا بنسبة السعر إلى الربح بطرق مهمة. يتم حساب نسبة PEG عن طريق قسمة نسبة السعر إلى الربح على معدل النمو المتوقع للسهم، وتقوم نسبة PEG بتقييم قيمة الشركة بناءً على أرباحها الحالية وآفاق نموها المستقبلية.

بهذه الطريقة، يعتقد البعض أن نسبة السعر إلى الربح هي مقياس أكثر دقة للقيمة من نسبة السعر إلى الربح. وهو أدق لأنه أكمل. وهو أكثر اكتمالاً لأنه يضيف نمو الأرباح المتوقع إلى الحساب.

ومن خلال تضمين نمو الأرباح المتوقعة، تعتبر نسبة PEG مؤشرا على القيمة الحقيقية للسهم. ومثل نسبة السعر إلى الربح، قد تشير نسبة السعر إلى الربح المنخفضة إلى أن قيمة السهم أقل من قيمتها الحقيقية. في الواقع، يعتبر العديد من المستثمرين والاستراتيجيين والمحللين أن نسبة PEG أقل من 1.0 هي الأفضل. وذلك لأن النسبة الأقل من 1 تشير إلى أن الشركة مقومة بأقل من قيمتها نسبيًا.

كيفية حساب نسبة السعر إلى الربح P/E؟

ما هي أنواع نسبة السعر إلى الربح؟

يمكن حساب الأرباح بطرق مختلفة. في الواقع، هناك ثلاثة طرق رئيسية.. تخبرك كل من هذه الطرق الثلاثة بأشياء مختلفة حول السهم (أو المؤشر).

أرباح اثني عشر شهرًا (TTM)

تتمثل إحدى طرق حساب نسبة السعر إلى الربح في استخدام أرباح الشركة على مدار الـ 12 شهرًا الماضية. ويشار إلى ذلك باسم نسبة السعر إلى الربح، أو أرباح الاثني عشر شهرًا (TTM). إن التخصيم في الأرباح السابقة له فائدة استخدام البيانات الفعلية المبلغ عنها، ويستخدم هذا النهج على نطاق واسع في تقييم الشركات.

الأرباح الآجلة

يمكن أيضًا حساب نسبة السعر إلى الأرباح باستخدام تقدير للأرباح المستقبلية للشركة. في حين أن نسبة السعر إلى الربح الآجلة، كما يطلق عليها، لا تستفيد من البيانات المبلغ عنها، فإنها تتمتع بميزة استخدام أفضل المعلومات المتاحة حول كيفية توقع السوق لأداء الشركة خلال العام المقبل.

نسبة السعر إلى الربح لشيلر

النهج الثالث هو استخدام متوسط الأرباح على مدى فترة من الزمن. المثال الأكثر شهرة لهذا النهج هو نسبة السعر إلى الربح لشيلر، والمعروفة أيضًا بنسبة CAP/E (نسبة أرباح السعر المعدلة دوريًا).

يتم حساب مؤشر شيلر PE عن طريق قسمة السعر على متوسط الأرباح على مدى السنوات العشر الماضية، معدلة حسب التضخم. يُستخدم على نطاق واسع لقياس تقييم مؤشر S&P 500.

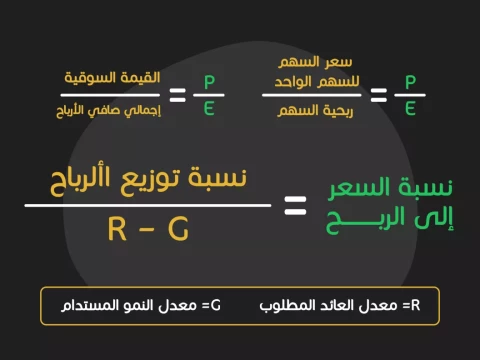

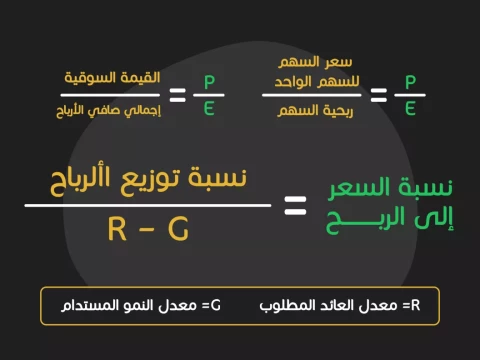

ما هي الصيغة الأساسية لحساب P/E؟

P / E = سعر السهم للسهم الواحد / ربحية السهم

P/E = القيمة السوقية / إجمالي صافي الأرباح

نسبة السعر إلى الربح = نسبة توزيع الأرباح / R – G

يذكر بأن:

R = معدل العائد المطلوب

G = معدل النمو المستدام

لماذا نستخدم نسبة السعر إلى الأرباح وما الأفضل المرتفعة أم المنخفضة؟

يرغب المستثمرون في شراء شركات ذات أصول مالية قوية تقدم عائدًا جيدًا على الاستثمار (ROI). من بين النسب العديدة، يعد السعر إلى الربح جزءًا من عملية البحث لاختيار الأسهم لأنه يمكننا معرفة ما إذا كنا ندفع سعرًا عادلاً.

يتم تجميع الشركات المماثلة في نفس المجال معًا للمقارنة، بغض النظر عن اختلاف أسعار الأسهم. علاوة على ذلك، فهو سريع وسهل الاستخدام عندما نحاول تقييم الشركة باستخدام الأرباح. عندما يتم العثور على نسبة ربحية مرتفعة أو منخفضة، يمكننا تقييم نوع السهم أو الشركة التي نتعامل معها بسرعة.

اقرأ أيضًا: كيفية تداول الأسهم، المضاربة في الأسهم للمبتدئين

ارتفاع السعر / الربح

غالبًا ما تُعتبر الشركات ذات نسبة الأرباح المرتفعة بمثابة أسهم نمو. ويشير هذا إلى أداء مستقبلي إيجابي، ولدى المستثمرين توقعات أعلى لنمو الأرباح المستقبلية وهم على استعداد لدفع المزيد مقابلها.

الجانب السلبي لذلك هو أن أسهم النمو غالبًا ما تكون أعلى في التقلبات، وهذا يضع الكثير من الضغط على الشركات لبذل المزيد من الجهد لتبرير تقييمها الأعلى. ولهذا السبب، من المرجح أن يُنظر إلى الاستثمار في أسهم النمو على أنه استثمار محفوف بالمخاطر. يمكن أيضًا اعتبار الأسهم ذات نسب السعر إلى الربح المرتفعة مبالغ فيها.

انخفاض السعر / الربح

غالبًا ما تُعتبر الشركات ذات نسبة الأرباح المنخفضة بمثابة أسهم ذات قيمة. وهذا يعني أنها مقومة بأقل من قيمتها الحقيقية لأن أسعار أسهمها تتداول بشكل أقل مقارنة بأساسياتها. سيكون هذا التسعير الخاطئ بمثابة صفقة كبيرة وسيدفع المستثمرين إلى شراء السهم قبل أن يصححه السوق. وعندما يحدث ذلك، يحقق المستثمرون ربحًا نتيجة لارتفاع سعر السهم. يمكن العثور على أمثلة على انخفاض سعر السهم إلى الربح في الصناعات الناضجة التي تدفع معدلًا ثابتًا من الأرباح.

اقرأ أيضًا: طريقة تداول الأسهم للمبتدئين

ما هي الأمور التي يجب الانتباه لها عند استخدام نسبة السعر إلى الأرباح؟

إن أفضل سيناريو لأي سهم هو أن تعمل الشركة الأساسية على زيادة أرباحها باستمرار وأن يصبح المستثمرون متحمسين بشأن آفاق الشركة على المدى الطويل وتقييم أرباحها على مستوى عالي مما يؤدي إلى نسبة سعر إلى ربح أعلى من المتوسط ومع ذلك، فإن البيع والشراء العاطفي عند الحدود القصوى يمكن أن يجبر الأسهم على الدخول إلى مستويات ذروة الشراء أو ذروة البيع.

عندما تنخفض نسبة السعر إلى الربح للشركة، يمكن أن يصبح السهم "رخيصًا" نسبيًا. وعلى الرغم من أن نسبة السعر إلى الربح قد تمثل أو لا تمثل قيمة ممتازة بهذا السعر، إلا أن السهم قد لا ينتعش بأي طريقة ذات معنى حتى يرى المستثمرون أن هناك بعض المحفزات، بالإضافة إلى ذلك، يمكن أن تكون هناك حالات تكون فيها نسبة السعر إلى الربح للشركة منخفضة لمجرد أن آفاق أرباحها المستقبلية قاتمة. يمكن أن يؤدي هذا إلى إنشاء "فخ القيمة"، حيث يبدو السهم رخيصًا بالمقارنة ولكنه يوضح في المستقبل أن هناك سببًا لانخفاض سعره.

إذا ارتفع سعر السهم، فأنت بحاجة إلى أن تولي اهتمام وثيق عندما يصل سعر السهم إلى مستوى سعر السهم إلى الربح مرتفع بشكل كبير. في ظل حرارة السوق الصاعدة، ليس من غير المألوف أن تجد أسهمًا عالية تتداول عند سعر ربحية يبلغ 50 أو أكثر. في حين أن هذا يمكن أن يستمر لبعض الوقت، في نهاية المطاف قد ينخفض سعر السهم. وعندما تفقد "الأسهم الساخنة" شعبيتها، فإن انخفاض الأسعار الناتج عن ذلك يمكن أن يكون سريعًا ومؤلماً.

ما هي العوامل التي تؤثر على نسبة السعر إلى الربح P/E؟

الجزء الأول من معادلة السعر إلى الربحي واضح ومباشر لأنه يمكن الحصول على سعر السوق الحالي للسهم بسهولة، ولكن تحديد رقم الأرباح المناسب قد يكون أكثر صعوبة. يجب على المستثمرين تحديد كيفية تحديد الأرباح والعوامل التي تؤثر على الأرباح. هناك بعض القيود على نسبة السعر إلى الربح نتيجة لذلك، حيث تؤثر عوامل معينة على نسبة السعر إلى الربح للشركة.

أسعار السوق المتقلبة

يمكن أن تؤدي أسعار السوق المتقلبة إلى التخلص من نسبة السعر إلى الربح، ولكن هذا يحدث بشكل أكثر شيوعًا على المدى القصير.

طريقة ومعدل أرباح الشركة

غالبًا ما يكون من الصعب تحديد معدل أرباح الشركة. عادة ما يتم حساب نسبة السعر إلى الربح عن طريق قياس الأرباح التاريخية أو الأرباح المتأخرة، ولكن الأرباح التاريخية ليست ذات فائدة كبيرة للمستثمرين لأنها تكشف القليل عن الأرباح المستقبلية.

الشركات الموصى بها

حدود معدل P/E

الإيجابيات والسلبيات لنسبة السعر إلى الربح

يمكن أن تؤدي نسبة السعر إلى الأرباح إلى نتائج متقلبة، حيث أن ربحية السهم السلبية الناتجة عن خسارة الأرباح سوف تنتج نسبة ربحية سلبية. يمكن تحقيق نسبة ربحية مرتفعة للغاية من قبل شركة ذات دخل صافي قريب من الصفر، مما يؤدي إلى ربحية منخفضة للغاية في الكسور العشرية.

لذا، إليكم إيجابيات وسلبيات الـ P/E.

الإيجابيات:

تعد نسبة السعر إلى الربح أمرًا أساسيًا لتحليل الأسهم الأساسية. على الرغم من أنه لا ينبغي الاعتماد عليه حصريًا، إلا أنه ذو قيمة كأداة لتقييم قيمة السهم الحالية والتنبؤ بحركة الأسعار المستقبلية.

سهولة الاستعمال. من السهل فهم مفهوم نسب السعر إلى الربح من قبل المستثمرين من أي مستوى خبرة.

غنية بالمعلومات. نسبة السعر إلى الربح هي رقم واحد ينقل ثروة من المعلومات. يمكن أن يساعد المستثمرين على تحديد ما إذا كانت قيمة السهم أقل من قيمته الحقيقية أو مبالغ فيها مقارنة بأقرانه أو السوق بأكمله. يمكن أن يساعد في التنبؤ بالزيادات المحتملة في الأسعار في المستقبل أو التنبؤ بالانخفاضات المحتملة. ويمكن أن يشير أيضًا إلى معنويات السوق العامة للمستثمرين تجاه سهم معين أو صناعة بأكملها. القليل من إحصاءات الاستثمار تقدم الكثير من المعلومات القيمة.

السلبيات:

ليست تنبؤية. فقط لأن نسبة السعر إلى الربح قد تشير إلى أن السهم رخيص لا يعني أن السهم سيرتفع بالضرورة. وبالمثل، إذا كانت نسبة السعر إلى الربح تشير إلى أن سعر السهم مبالغ في قيمته، فهذا لا يعني أن سعر السهم لا بد أن ينخفض. تساهم العديد من العوامل في سعر السوق للسهم، ونسبة السعر إلى الربح ليست محددة أو مؤشرة على تحركات الأسعار.

لاستخدامها بنجاح في تحليل الأسهم، يجب النظر إلى نسب السعر إلى الربح في السياق. ويجب أخذ الاتجاهات التاريخية، وعوامل السوق، واعتبارات الصناعة، وحجم الشركة، والإدارة، والمنتجات أو الخدمات، وآفاق نمو الشركة في الاعتبار.

يمكن أن تتغير بسرعة. يمكن أن يؤدي التغير المفاجئ في سعر السهم أو إعلان الأرباح غير المتوقع إلى تغيير نسب السعر إلى الربح بسرعة وبشكل كبير. يجب أن يكون المستثمرون مستعدين لتعديل التوقعات وإدارة القرارات مع تغير نسب السعر إلى الربح.